“이머징 우주시장의 창업 및

투자 동향과 시사점”

1

이슈

이머징 우주시장의 부상

전통적인 우주산업 생태계는 정부가 주도하고 관련 기업들이 참여하는 형태로 형성되어왔

다. 하지만 최근 우주분야에 민간 참여가 확대되면서 우주산업 생태계가 급격히 변화하고

있다. 특히 2000년대 후반부터 미국을 중심으로 우주분야에서의 벤처캐피털과 창업 활동이

폭발적으로 증가하면서 새로운 이머징 우주시장이 확대되고 있다. 이제 향후 우주분야의

트렌드를 파악하기 위해서는 각국 정부의 투자 방향뿐만 아니라 민간 부문에서 발생하는

이머징 우주시장도 함께 살펴보아야 할 것이다. 따라서 본 원고에서는 새롭게 대두되는 이

머징 우주시장의 창업 및 투자 동향에 대해서 소개하고자 한다. 이머징 우주시장이란 최근

많이 거론되고 있는 New Space, Space 2.0, Next Space, Entrepreneurial Space 등의 용어

를 포괄하며 우주와 상호작용하거나 우주를 활용하는 분야에서 창업 활동을 통해 형성되는

새로운 시장을 의미한다. 이머징 우주시장에서의 창업 활동은 우주관광, 우주 자원 채굴 등

완전히 새로운 시장을 발굴하는 것과 재사용 발사체, 소형위성군 기반 위성활용 서비스 등

기존 우주시장에 혁신적인 새로운 방식으로 접근하는 것을 포함한다. 이러한 이머징 우주

시장에 참여하는 주체들은 다음과 같은 주요 특징들을 가진다.: 사적 또는 개인적 투자, 우

주 제품 또는 서비스의 비용 절감, 우주 접근에 대한 다원화, 시장 파괴 및 지속적인 혁신,

민첩하고 유연한 조직, 위험 감수 성향. 한편, 이머징 우주시장에 진입한 기업들은 시장이

진화하면서 빠르게 전통적인 우주시장에 편입되는 경향이 있다.

이머징 우주시장

현황

1) 파괴적 혁신 이론(Theory of

Disruptive Innovation)은

하버드 경영대학원 교수

Clayton M. Christensen에

의해서 소개된 개념으로 신생

기업들이 저비용, 저가격으로

등장하여 주류 기술이 가진

문제점을 극복함으로써

시장에서 승자가 되는 과정을

잘 설명해 준다.

이머징 우주시장 창업 현황

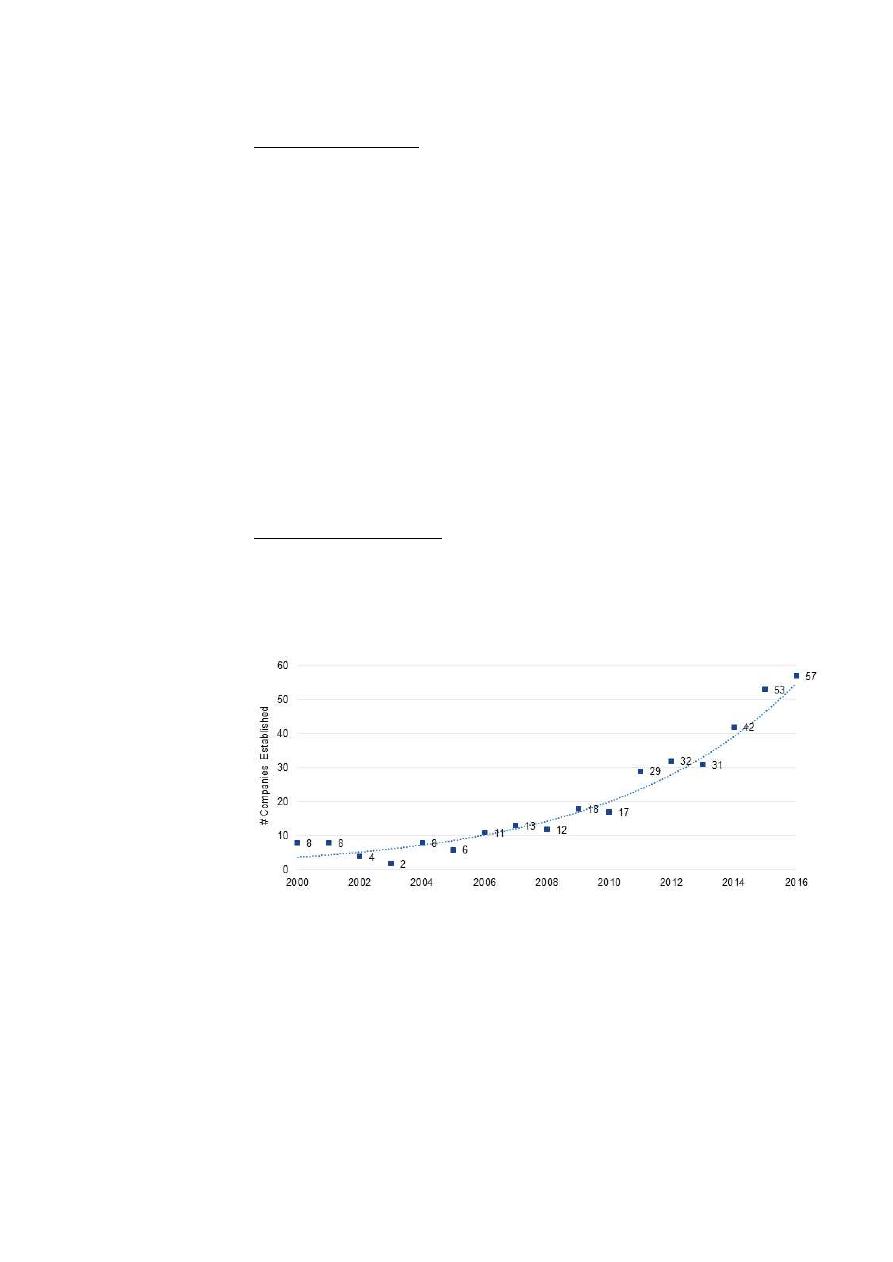

이머징 우주시장에서 발생하는 창업의 추이를 살펴보면 그림 1과 같이 2000년대 초반까지

연간 10여개 미만의 기업들이 새롭게 우주시장에 진출하였으나, 2000년대 후반 이후 급격

히 증가하여 2015년~2016년에는 연간 50개가 넘는 스타트업이 출현하고 있다.

[그림 1] 이머징 우주시장의 창업 추이(2000~2016)[1]

이미징 우주시장 스타트업들의 활동은 주로 급진적 혁신(radical innovation)이나 파괴적 혁

신(disruptive innovation)

1)의 범주에 포함된다. 기존 기업들은 기존 고객의 니즈에 대응하여

시장에 나와 있는 제품에 대해서 점진적 혁신(incremental innovation)을 주로 한다. 반면에,

급진적 혁신은 기존 제품의 성능을 급격히 향상시키거나 기존 고객의 니즈에 급진적인 변

화를 일으킨다. 이러한 급진적 혁신의 대표적인 예로는 발사체 기술의 개선을 통해 발사

서비스 가격을 현저히 낮춘 SpaceX를 들 수 있다. 또한 파괴적 혁신은 일반적으로 보다 저

렴하고, 간단하고, 작고, 사용하기 편리한 것을 추구하며, 시장 구조를 현격히 변화시키거나

새로운 시장을 창출하다. 파괴적 혁신 기업의 대표적인 예로는 planet을 들 수 있다. planet

은 큐브위성의 군집화를 통해서 위성의 재방문 시간을 현격히 줄임으로써 기존 위성영상

시장에 새로운 니즈를 창출하여 시장을 확대해 나가고 있다.

2

이머징 우주시장

동역학

전통적 우주시장과의 상호작용

이머징 우주시장과 전통적 우주시장에 속한 기업들은 서로 경쟁적일 수도 있고 보완적일

수도 있다. 이머징 우주시장에 속하는 많은 기업들은 전통적인 우주시장을 대체하는 것이

아니라 우주시장의 영역을 확대하는 것을 목표로 하고 있다. 실제로 전통적인 우주시장의

기업들은 스타트업을 인수하거나, 스타트업에 투자하거나, 스타트업 제품을 시장에 공급하

는 등 다양한 관계를 맺고 있다. 발사체 분야에서 Lockheed Martin과 Rocket Lab의 관계는

기존 기업이 스타트업에 투자를 하는 경우에 해당한다[2]. Thuraya와 ELSE Astrocast의 관

계는 기존 기업이 스타트업과 협력관계를 맺고 스타트업의 판매 및 규제 문제를 지원하는

경우이다[3]. 정지궤도 통신위성 오퍼레이터들과 SpaceX의 관계는 전통적인 우주시장의 기

업들이 스타트업의 주요 고격이 된 경우이다. 따라서 전통적인 우주 기업들은 여전히 우주

분야의 핵심 시장에서 기존의 지위를 유지하면서 우주시장을 주도하겠지만 이머징 시장과

지속적으로 영향을 주고받으면서 우주시장 자체가 성장해 나갈 것으로 예측된다.

이머징 우주시장과의 구분

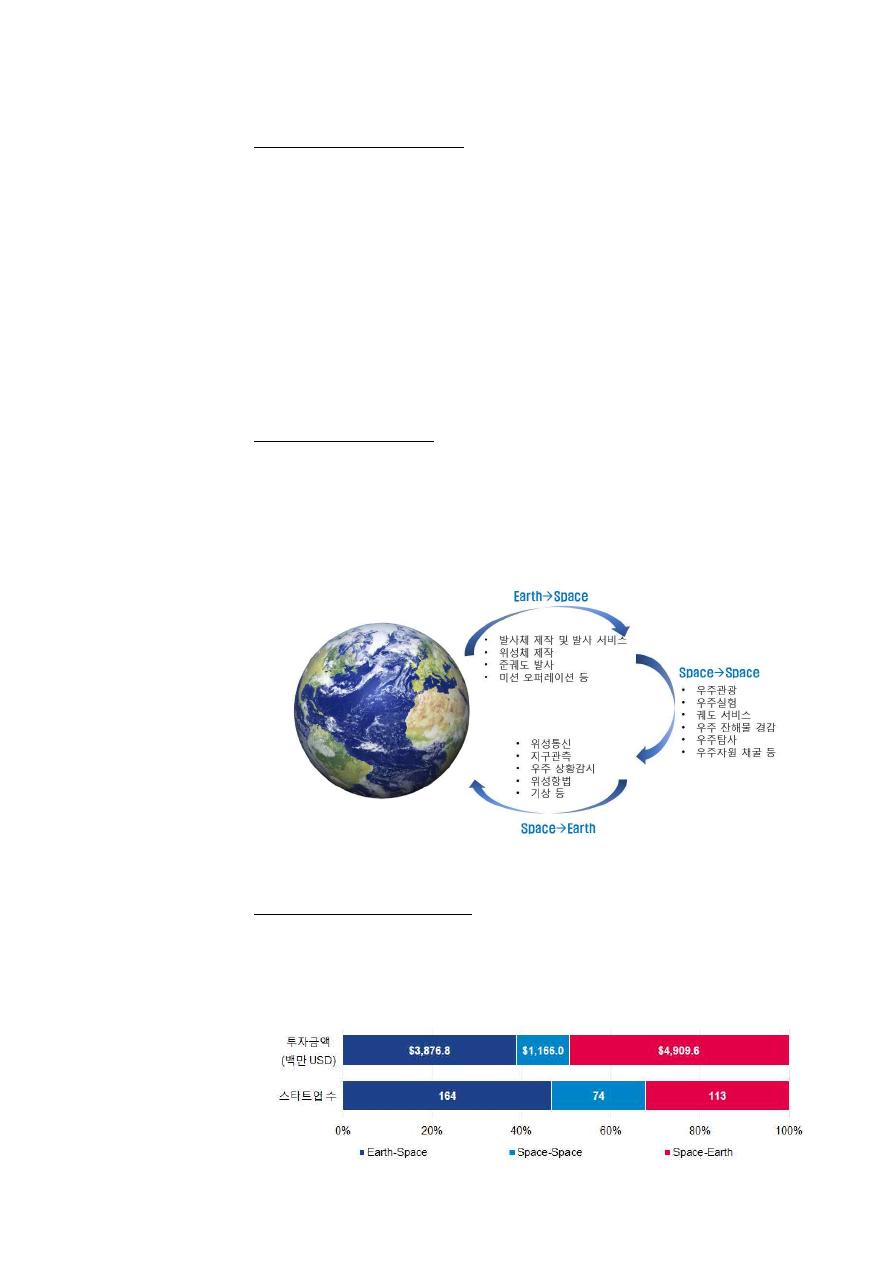

이머징 우주시장은 다양한 분야에서 형성되고 있다. 이를 서비스나 제품이 기여하는 방향

에 따라 구분하면 Earth→Space, Spae→Space, Space→Earth 등 크게 세 가지 분야로 구분

해 볼 수 있다. Earth→Space 분야에는 발사체 제작 및 발사 서비스, 위성 제작 등이 포함

되고, Spae→Space에는 우주관광, 우주실험, 우주잔해물 경감, 자원채굴, 탐사 등이 포함되

며, Space→Earth에는 위성통신, 지구관측, 상황감시, 항법 등이 포함된다.

[그림 2] 이머징 우주시장의 구분

이머징 우주시장의 분야별 현황

이머징 우주시장의 스타트업 현황을 살펴보면 2000년~20016년 사이에 이머징 우주시장에

진입한 스타트업은 총 351개였으며 이들 스타트업에 투자된 금액은 약 100억 달러였다.

Earth→Space 분야에 164개의 스타트업이 진출하여 가장 많았고, 투자금액은 Space→Earth

분야에 약 49억 달러가 투자되어 가장 많았다.

[그림 3] 이머징 우주시장의 분야별 활동 현황(2000~2016)[1]

3

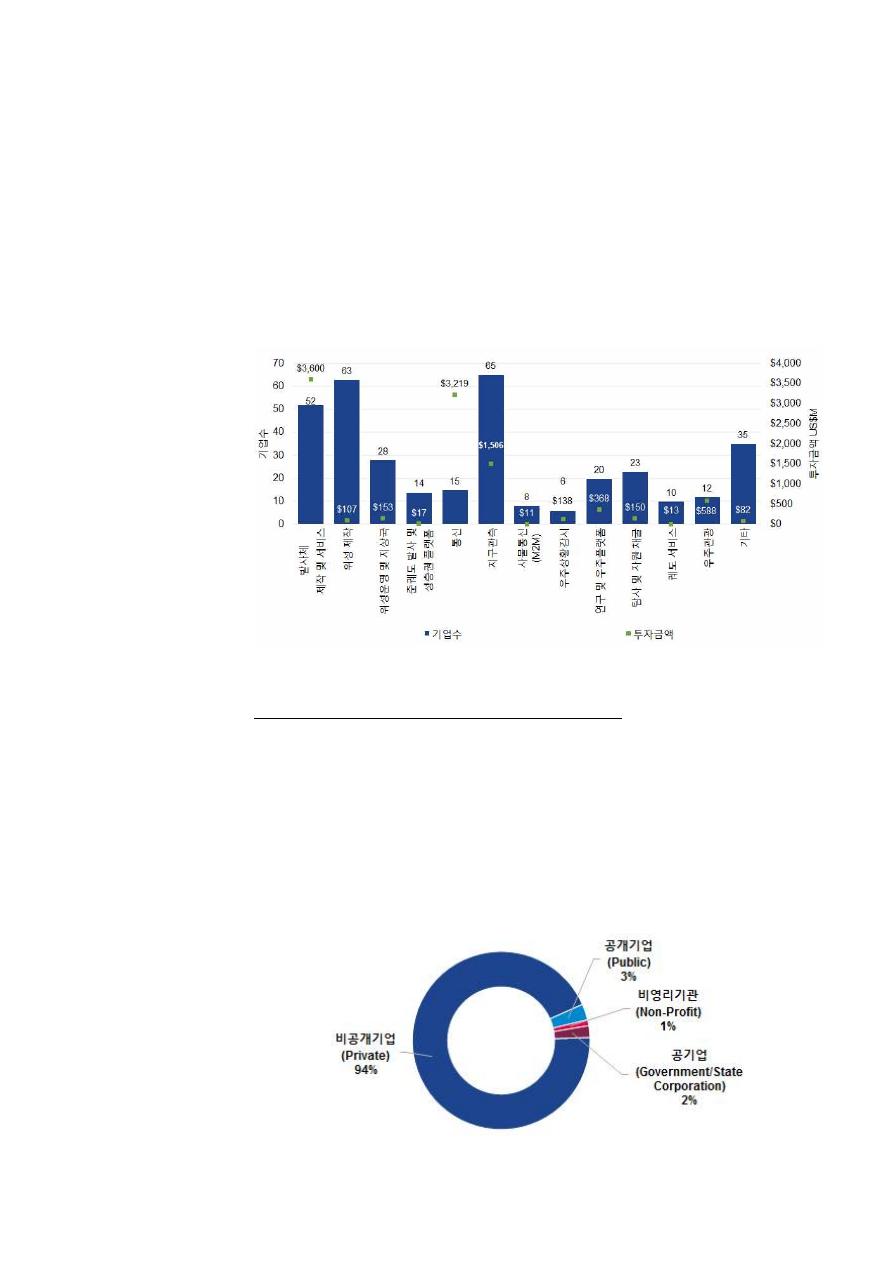

이머징 우주시장을 좀 더 세부적으로 살펴보면 위성 및 발사체 제작 등 우주산업의 업스트

림에서부터 지구관측, 통신, 우주관광, 우주탐사 및 자원 채굴 등의 다운스트림까지 다양한

분야에 걸쳐서 형성되어 있다. 세부 분야별 스타트업 개수와 투자금액은 [그림 4]와 같다.

발사체 제작 및 서비스, 위성 제작, 지구관측 분야가 2000년 이후 전체 이머징 우주시장 활

동의 50% 이상을 차지하였다. 발사체, 통신 분야가 가장 많은 투자를 유치했으며 지구관측,

우주관광이 그 뒤를 이었다. 이러한 투자는 위성 서비스, 새로운 발사 솔루션 및 제작 방식

의 수와 다양성에 영향을 줄 뿐만 아니라 단기적 또는 장기적 매출 기회를 제공하는 위성

운영 방식의 혁신에도 영향을 미친다.

[그림 4] 이머징 우주시장의 스타트업 개수 및 투자금액(2000~2016)[1]

이머징 우주시장에서 민간 및 정부의 참여 기업 현황

이머징 우주시장 참여자들의 형태를 살펴보면 가장 많은 94%가 비공개기업의 형태를 유지

하고 있다. 이러한 스타트업들은 기업가정신으로 고무되어 우주분야의 전통적인 기업들과

는 다른 유연한 기업운영을 위해서 기업공개에 따른 경영에 대한 타협, 추가적인 보고 및

규제 등을 원하지 않기 때문에 비공개 상태를 유지하고 있다. 반면 몇몇 기업들은 기업공

개를 통해서 펀딩을 받고 성장의 기회를 잡으려는 시도를 하고 있다. 이머징 우주시장에서

정부의 역학은 상대적으로 낮은 상황이다. 정부는 기술시연 및 연구개발 강화를 위해 이머

징 우주시장에 참여하고 있지만 기업의 소유권을 가지거나 파트너쉽을 통한 참여는 미미한

상황이다.

[그림 5] 이머징 우주시장 참여자들의 형태에 따른 분류[1]

4

2) 액셀러레이터란 스타트업을

발굴하여 투자하고, 실전

창업교육과 전문 멘토링 등을

지원하여 창업 성공률을

높이고 성장을 가속화시키는

만간 전문기관 또는 기업을

의미함

3) 전략적 투자란 스타트업의

충분한 지분을 확보하여

경영권을 획득한 후 기업

가치를 높여 수익을 얻는

투자를 의미함

4) 크라우드펀딩이란 소셜

네트워크 서비스를 이용해

소규모 후원을 받거나 투자

등의 목적으로 인터넷과 같은

플랫폼을 통해 다수의

개인들로부터 자금을 모으는

투자 방식

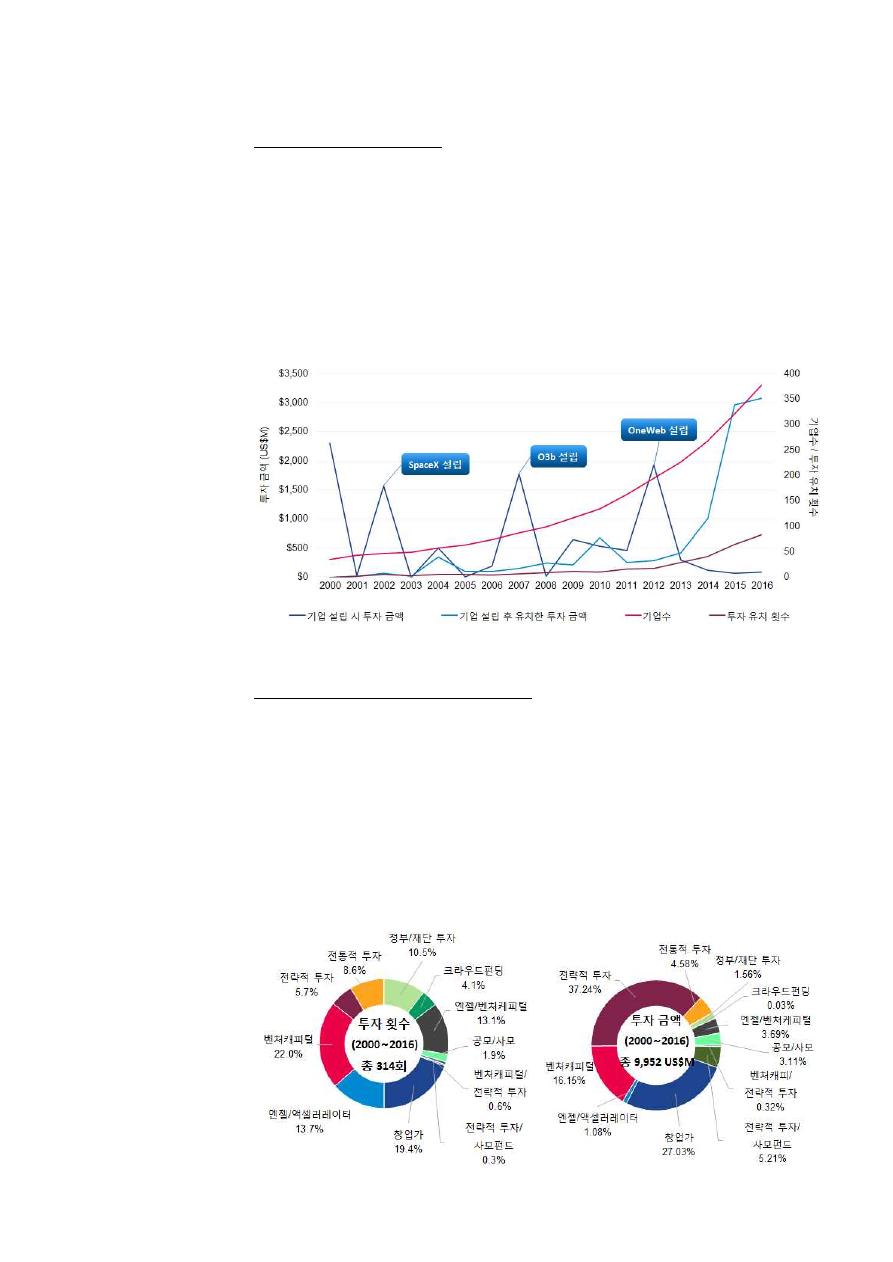

이머징 우주시장 투자 추이

이머징 우주시장에 대한 연도별 투자 추이를 살펴보면 [그림 6]과 같다. 기업 설립 시 투자

된 금액을 살펴보면 2002년 SpaceX, 2007년 O3b, 2012년 OneWeb 설립 시 많은 투자가

있었던 것을 제외하면 대부분의 스타트업 설립 시 투자금액은 크지 않은 것을 알 수 있다.

하지만 투자 유치 금액을 보면, 2000년대 중반 이후로 점진적으로 증가하다가 2013년 이후

에 급격히 증가하고 있다. 한편, 투자 유치 횟수는 이머징 시장에서 활동하고 있는 기업의

수 보다 현저히 적다. 이는 많은 스타트업들이 투자 유치 없이 자체적으로 성장하려는 경

향이 있는 것과 또한 최근 설립된 스타트업의 기술이나 사업이 아직까지 투자를 유치할 단

계까지 도달하지 않은 것으로 분석할 수 있다.

[그림 6] 이머징 우주시장 연도별 투자 추이[1]

이머징 우주시장 투자 주체별 투자 현황

이머징 우주시장에서 투자 주체별로 유치한 투자 횟수 분포를 살펴보면, 창업가가 19.4%로

가장 많은 투자 횟수를 나타내고, 다음으로 벤처캐피털, 엔젤/액셀러레이터

2) 등의 순임을

알 수 있다. 또한 유치한 투자 금액 분포를 살펴보면 전략적 투자

3)가 37.24%로 가장 많은

비중을 차지하고 있으며, 다음으로 창업가, 벤처캐피털 등의 순으로 나타났다. 부유한 창업

가나 전략적 투자자들(SES, Intelsat, Google, Lockheed Martin 등 기준 기업)에 의한 투자

가 전체 투자 금액의 절반 이상을 차지하고 있다. 새로운 투자 형태인 크라우드펀딩

4)의 경

우 투자 횟수는 4.1%였으나 투자 금액은 0.03%로 아직까지 미미한 수준이다. 하지만 엔젤/

액셀러레이터 투자가 횟수 측면에서는 약 1% 수준이지만 스타트업의 초기 개발 단계에서

시드머니 역할을 하고 있기 때문에 그 중요성은 매우 높다고 할 수 있다.

[그림 7] 투자 주체별 투자 횟수 분포(’00~’16) [그림 8] 투자 주체별 투자 금액 분포(’00~’16)

5

세부 분야별

이머징 우주시장

트렌드

5) Planet은 큐브위성 “Dove”를

100기 이상 발사하여

지구관측 위성군을 구축하여

관측 영상을 제공하고 있다.

“Dove”의 무게는

10Kg이하이며, 광학 해상도는

3~3.7m이다. Planet은

“Dove”를 자체 제작하고

있다.

발사체 및 발사 서비스 중개

2000년~2016년 사이 발사체 및 발사 서비스 중개 분야의 스타트업 수는 52개였으며, 투자

금액은 36억 달러였다. 주요 스타트업에는 SpaceX, Blue Origin, Spaceflight, Rocket Lab 등

이 있다. 발사체 분야의 이머징 기업들은 일부를 제외하고 대부분 소형 발사체 시장을 목

표로 하고 있다. 소형위성 전용 발사체로 발사하는 경우 평균 발사 비용은 일부 증가하는

면이 있지만, 소형위성의 발사일정 적실성 문제로 소형위성을 주 탑재체로 하는 발사에 대

한 시장 수요는 지속적으로 증가하고 있다. Northern Sky Research는 세 종류 이상의 소형

위성 전용 발사체는 시장이 수용할 수 없을 것으로 전망하고 있다. 한편, 전통적인 정지궤

도 및 저궤도 발사 시장은 약간의 감소세를 유지하고 있으며, 이머징 기업들이 기존 업체

들의 시장을 잠식해가고 있다. SpaceX는 성공적으로 시장에 진출하여 현재는 상업 발사 시

장에서 두 개의 선두 기업 중 하나가 되었다. 발사체의 설계와 제작방식, 특히 재사용 가능

성으로 SpaceX와 Blue Origin은 발사 가격에 있어서 경쟁우위를 확보하고 있다. 얼마나 자

주 발사할 수 있느냐가 성공의 핵심이 될 것으로 보인다. 다양한 발사 옵션이 시장에 나오

면서 발사서비스 중개(brokering) 수요가 증가할 것으로 보인다. 이미 발사 서비스 중개 기

업과 소형위성 전용 발사체 개발 업체 사이에 파트너쉽이 형성되고 있으며, 지난 2017년 5

월 Spaceflight가 Rocket Lab의 소형위성 전용 발사체 electron 구매를 발표한 바 있다[4].

[그림 9] Rocket Lab의 소형위성 전용 발사체 electron

출처: ROCKET LAB 홈페이지(www.rocketlabusa.com)

위성 제작

2000년~2016년 사이 위성 제작 분야 스타트업 수는 8개였으며, 투자금액은 1천 1백만 달

러였다. 주요 스타트업에는 York Space Systems, GOMSpace, Sputnix, Clyde Space 등이

있다. 대부분의 위성 제작 관련 스타트업들은 소형위성 시장을 목표로 하고 있다. 소형위성

시장은 위성군 계획이 진척되면서 수요가 증가하고 있다. 하지만 소형위성 시장의 성장률

에 대한 낙관적인 전망은 위성군 오퍼레이터들이 펀딩, 발사체 확보, 위성 배치, 고객 확보

등에서 어려움을 겪고 있어 쉽게 실현되지는 않을 것으로 보인다. 이는 오퍼레이터들에게

위성을 공급하기 위해 시설 확장에 투자한 제작 기업들에게 위협 요인이 될 수 있다. 한편,

일부 스타트업들은 설계 변경 및 생산 일정 관리를 위해 자체 개발을 선택하기도 하지만

이러한 추세는 감소하고 있다.

5) 소형위성 운영자들은 대규모 생산 라인으로부터 얻을 수

있는 전문성과 신뢰성을 활용하기 위해서 외부 공급자로 점점 눈을 돌리고 있다. 이는 체

계 종합 기업들에게는 더 큰 기회를 제공하게 되고, 부품 공급 업체에게는 더욱 통합된 고

객 기반으로의 전환을 의미한다. 현재 위성 제작 분야 스타트업들의 75%는 이미 영업활동

중에 있고, 25%는 제품 R&D 단계에 있다.

6

6) OneWeb은 648기의 위성을

발사하여 2020년까지 전세계

어디서나 접속 가능한 초고속

인터넷망을 제공하고자 함.

[그림 10] Planet의 큐브위성 “Dove”

출처: planet 홈페이지(www.planet.com)

위성통신

2000년~2016년 사이 위성통신 분야의 스타트업 수는 15개였으며, 투자금액은 32억 달러였

다. 주요 스타트업에는 OnwWeb, O3b, LEOSAT 등이 있다. 전 세계적으로 데이터와 상시

연결성에 대한 수요가 증가하면서 저비용의 위성기반 광대역 인터넷 및 음성통신 서비스에

대한 관심이 새롭게 증가하고 있다. 극지방이나 도서산간 등 원격지나 저개발 지역이 이러

한 수요를 지속적으로 견인할 것으로 예상된다. 위성통신 분야의 스타트업들은 ‘보안 데이

터 스토리지’와 같은 새로운 활용분야들도 개척하고 있지만, 아직까지 더 많은 연구개발과

장기적인 수요 창출이 필요한 상황이다. 5G의 영향이 위성통신 분야에 아직까지 미치고 있

지는 않지만, 위성통신과의 호환성이 5G의 표준으로 채택된다면 관련 산업에 긍정적인 영

향을 미칠 것으로 예상된다.

[그림 11] OneWeb의 위성군 개념도6)

출처: OneWeb(Screen capture)(www.youtube.com/watch?v=ZjpopfVJf1c)

지구관측

2000년~2016년 사이 위성 제작 분야의 스타트업 수는 65개였으며, 투자금액은 15억 달러

였다. 주요 스타트업으로는 Planet, Hera Systems, SATELLOGIC, Black Sky 등이 있다. 이머

징 지구관측 시장은 기존 기업체들이 있는 가운데 스타트업들이 대거 진입하면서 점점 경

쟁이 치열해지고 있다. 이중 Hera Systems는 50kg이하의 1m 해상도 소형위성 Hera

satellite 48기로 위성군을 구축하여 고해상도, 짧은 재방문 주기의 지구관측 영상을 제공하

고자 한다. 스타트업들은 소형위성으로 구성된 위성군을 구축하여 위성의 재방문 시간을

줄였다. 이로써 기존 고해상도 위성영상의 보완재 역할을 하는 영상을 공급함으로써 지구

관측시장에 변화를 일으키고 있다. 지구관측 시장은 향후 상당한 성장 잠재력을 가지고 있

다. 상업 수요뿐만 아니라 국방, 정찰, 위치기반 서비스, 농업, 자원개발 등 정부 수요 또한

성장에 영향을 미칠 것으로 보인다. 하지만 현재 스타트업이 너무 많고 이들이 대부분 1m

급 광학 해상도를 추구하고 있어서 향후 시장이 공급과잉 상태에 이를 것으로 예상된다.

따라서 단순한 영상 공급이 아니라 영상을 가공하여 부가가치를 생산하는 새로운 활용 서

비스 발굴로 기업들이 이동할 것으로 예상된다. 최적의 위성군 배치를 위해서 발사일정, 고

도, 비용 등을 고려한 발사 서비스 확보가 성공의 중요한 변수가 될 수 있다.

7

7) Google Lunar X Prize는

구글이 2007년부터 추진한 달

탐사 경연대회로 총상금이

3천만 달러였음. 로버를 달

표면에 착륙시켜 500m이상

이동하면서 영상을 촬영해

전송하는 것이 미션이었음.

최초 29개 팀 중 최종 후보에

올랐던 5개 팀은 대회에

상관없이 달 탐사를

추진하겠다는 의사를 밝히고

있음.

8) Made In Space는 3D 프린터

“Addtive Manufacturing

Facility”를 공급하여 최초로

우주 궤도 상에서 필요한

공구를 직접 제작하였음

탐사 및 자원 채굴

2000년~2016년 사이 우주탐사 및 자원 채굴 분야의 스타트업 수는 23개였으며, 약 1억 5

천만 달러가 투자되었다. 주요 스타트업으로는 Planetary Resources, Astrobotic, Firefly 등

이 있다. 2018년 1월 23일 Google Lunar X Prize

7)가 아쉽게도 최종 우승팀을 가리지 못한

채 종료된다고 발표되었다. 하지만 Google Lunar X Prize는 탐사 관련 사업을 계획하던 기

업들이 개발에 박차를 가하도록 하는 역할을 하였다. 우주탐사 시장은 현재까지 우주청과

같은 정부나 민간 과학 연구기관 또는 이머징 상업 탐사 기업 등에 국한되어 있다. 하지만

이들의 고객은 주로 자체 우주 프로그램에 투자하거나 개발하려는 국가의 소규모 우주 프

로그램들이 주가 될 것으로 예상되어 향후 매출이 제한적일 것으로 전망된다. 2018년 추진

기관, 발사장 설비 관련 기업인 Bradford Space가 자원 탐사 스타트업 Deep Space

Industries 인수를 발표함으로써 이러한 향후 우주 자원 채굴 수요에 대한 불확실성이 높아

지고 있다. 한편, 우주 자원을 채굴한 후 지구로 가져오는 사업은 소비자의 수요, 발사 비용

등에 큰 영향을 받는다. 그리고 지구에도 중요한 자원들이 남아 있기 때문에 현재까지는

우주 자원 채굴이 더 효율적이라고 보기는 어려운 상황이다. 그리고 미국과 룩셈부르크는

소행성이나 달에서 채굴한 자원을 민간이 소유하는 것을 제도적으로 허용했지만 아직까지

국제적인 논란의 소지가 남아있어 추가적인 투자에 걸림돌이 될 수 있다.

궤도 서비스

2000년~2016년 사이 궤도 서비스 분야의 스타트업 수는 10개였으며, 투자금액은 약 1천 3

백만 달러였다. 주요 스타트업에는 Made In Space, Effective Space 등이 있다. 궤도 서비

스는 궤도상 위성의 연료 재급유, 수리, 교체와 궤도상에서의 제조, 연료저장, 위성 또는 우

주 구조물 예인 등의 서비스를 포함한다. 궤도 서비스 시장은 오랫동안 논의되어 왔지만

국제우주정거장을 제외하고 궤도상에 실제 구현된 것은 아직까지 없다. 이와 관련된 투자

에서도 전통적인 우주기업인 Orbital ATK, SSL MDA, ULA 등은 수백만 달러를 투자하고 있

지만 스타트업 투자는 낮은 상황이다. 상업 오퍼레이터들은 위성 등 우주 자산 활용을 최

적화하고 자본 지출(Capital expenditure)을 줄이기 위해서 위성 재급유 등을 통한 우주 자

산의 수명 연장을 원한다. 스타트업들은 이러한 수요에 대응하는 한편, 최근 기술들을 활용

하여 궤도상 제조(예, 대구경 안테나) 등 새로운 사업 모델 발굴에 관심을 가지고 있다.

[그림 12] ISS에 설치된 Made In Space의 3D 프린터8)

출처: Made In Space 홈피에지(www.madeinspace.us)

8

9) Virgin Galactic은 2015년

시험 비행 도중 사고가

발생하는 등 기술적인 문제로

상업 비행 시작 일정을

계속해서 연기하였으며,

최근에는 2018년 내에 시작할

것이라고 밝힌 바 있음

우주관광

2000년~2016년 사이 우주관광 분야의 스타트업 수는 12개였으며, 투자금액은 약 5억 9천

만 달러였다. 주요 스타트업에는 Virgin Galactic, Blue Origin, Zero Gravity Corp., XCOR

Aerospace 등이 있다. 우주관광은 1990년대 Zero Gravity Corp.와 Space Adventures에 의

해서 시작되었지만 시장 확대는 느리게 진행되었으며, 최근에 와서야 관심이 높아지고 있

다. 우주관광에서는 일부가 낮은 단계의 달 또는 심우주 미션을 추진하고 있긴 하지만 대

부분은 준궤도 비행에 집중되어 있다. 우주관광 분야의 스타트업들은 자금 조달 및 기술적

인 문제로 사업 추진에 상당한 지연을 겪은 경험들이 있다. 주요 스타트업 중 하나였던

XCOR Aerospace는 자금 조달 문제로 2017년 11월 8일 파산한 바 있다. 우주관광은 “일생

에 한 번 하는 경험”으로 인식되고 가격이 상당히 높기 때문에(Virgin Galactic의 경우 25만

달러) 시장 규모가 제한적일 것으로 예상되므로 이윤 창출을 위해서는 높은 시장 점유율

확보가 필요하다. 또한 아직까지 우주관광이 본격화 되지 않아 관련 규제가 제대로 정비되

어 있지 않으며 이는 향후 우주관광 사업에 위험 요소로 남아 있다.

[그림 13] Virgin Galactic의 우주비행기 SpaceShipTow 시험 비행 모습9)

출처: Virgin Galactic 홈페이지(www.virgingalactic.com)

시사점

2010년대에 들어서면서 미국의 주도로 우주분야의 민간 참여와 창업 및 투자가 급격히 활

발해지고 있다. 이머징 우주시장은 기존 우주시장과 경쟁하기도 하지만 상호보완적인 면이

있어서 이머징 시장에서 창출된 혁신이 기존 우주시장이나 우주개발로 이어지는 효과가 있

다. 따라서 우주시장의 확대와 기존 우주분야의 혁신이라는 측면에서 이미징 우주시장의

성장은 긍정적이라고 할 수 있다. 하지만 이머징 우주시장에서 발생하는 스타트업의 수에

비해서 투자는 충분하지 않은 상황이다. 이는 이머징 우주시장에서 도입하는 기술들이 아

직까지 성숙하지 않은 것과 충분한 시장 수요를 확보하고 있지 못하기 때문이다. 기술의

안정화와 장기적 수요 확보, 새로운 비즈니스 환경에 따르는 규제 문제 등은 이머징 우주

시장의 성공을 위해서 풀어나가야 하는 과제라고 할 수 있다. 하지만 최근 AI, 빅 데이터

등을 필두로 하는 4차 산업혁명과 기술융합이 우주분야에도 활발하게 접목될 것이 예상되

므로 이머징 우주시장은 지속적으로 확대될 것으로 전망된다. 우리나라에서도 정부 우주개

발 프로그램에 대한 민간 참여 확대 및 민간으로의 기술이전 활성화, “Star Exploration” 사

업과 같은 우주분야 창업 지원 등 우주산업과 시장 활성화를 위한 다양한 정책들을 추진하

고 있으나 아직까지 초기 단계이거나 펀딩 규모가 낮은 것이 사실이다. 향후 국내 이머징

우주시장의 활성화를 위해서는 이러한 지원 정책들을 지속적으로 확대 발전시키고, 민간

부문이 자체적으로 활발히 투자할 수 있는 환경을 만들어 나가야 할 것이다.

9

참고문헌

[1] NSR, The Emerging Space Market Opportunity, 2017.

[2] Lockheed invests in Rocket Lab’s U.S. unit to keep pace with innovation, Reuters,

2015/3/3, https://www.reuters.com/article/us-lockheed-rocketlab/lockheed-

invests-in-rocket-labs-u-s-unit-to-keep-pace-with-innovation-idUSKBN0LY21Y20150302.

[3] ELSE raises $3 million for Internet of Things nanosatellite constellation, SpaceNews,

2017/8/10, http://spacenews.com/else-raises-3-million-for-internet-of-things-

nanosatellite-constellation.

[4] Spaceflight purchases Electron launch for medium-inclination payloads, SpaceNews,

2017/5/18, http://spacenews.com/spaceflight-purchases-electron-launch-for-medium-

inclination-payloads.

10

박정호 선임연구원

소속: 한국항공우주연구원 우주정책팀

연구분야: 우주산업, 우주개발의 사회‧

경제적 파급효과, 과학기술

정책 등

이메일: jhp@kari.re.kr

11